Vi inviamo la presente circolare come promemoria per la disciplina fiscale degli omaggi a clienti e dipendenti.

![]()

![]()

![]()

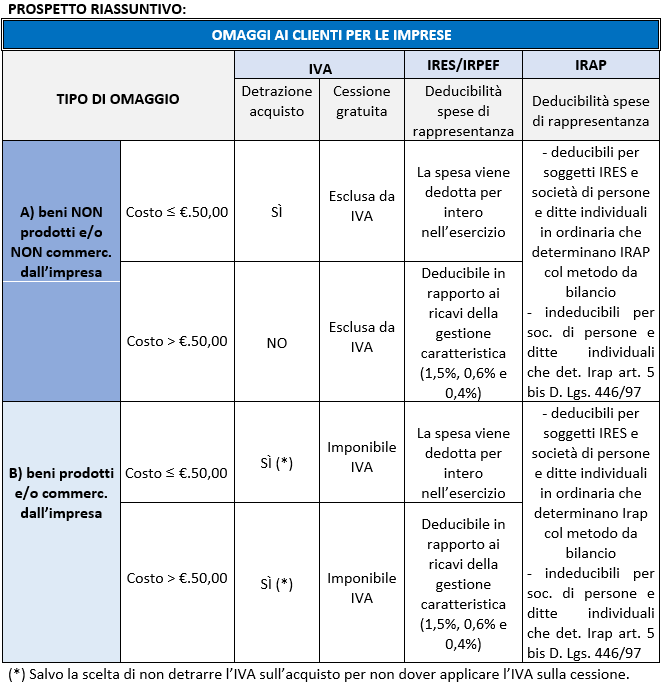

Per la detraibilità ai fini dell’Iva il trattamento fiscale è diverso a seconda del costo dei beni:

1. IVA detraibile per i beni di costo unitario (iva esclusa) non superiore ad €. 50,00;

2. IVA indetraibile per i beni di costo unitario (iva esclusa) superiore ad €. 50,00.

La relativa cessione, in entrambi i casi costituisce una operazione “fuori campo IVA”.

Alla consegna degli omaggi consigliamo di emettere un DDT (con causale “cessione gratuita”) per vincere la presunzione di cessione onerosa.

![]() le regole esposte valgono anche nel caso che i beni omaggio siano costituiti da alimenti e bevande e ceste natalizie. Il valore della cesta natalizia è dato dalla somma del costo dei singoli beni che la compongono.

le regole esposte valgono anche nel caso che i beni omaggio siano costituiti da alimenti e bevande e ceste natalizie. Il valore della cesta natalizia è dato dalla somma del costo dei singoli beni che la compongono.

- Se la cesta natalizia è di valore inferiore a €. 50,00 l’iva è detraibile,

- Se la cesta natalizia è di valore superiore a €. 50,00 l’iva è indetraibile.

![]()

I costi sostenuti dall’impresa per l’acquisto di beni non commercializzati e/o prodotti, da destinare ad omaggi, sono deducibili IRES/IRPEF se considerati inerenti.

Ai fini del costo sono interamente deducibili IRES/IRPEF i beni di costo unitario (iva indetraibile inclusa) inferiore a €. 50,00.

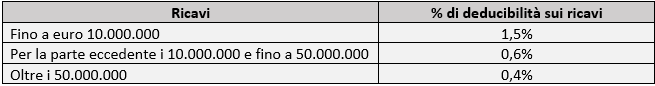

Diversamente, se il valore unitario di acquisto dell’omaggio “inerente” è superiore ad €. 50,00 si configura l’ipotesi di spesa di rappresentanza. In quest’ultimo caso la deducibilità IRES/IRPEF è consentita in rapporto ai ricavi della gestione caratteristica dichiarati nell’anno con le seguenti percentuali:

![]()

– Se l’IRAP è conteggiata col metodo “da bilancio” il costo è deducibile (per soggetti IRES, imprese individuali e società di persone in contabilità ordinaria che abbiano esercitato l’opzione per la determinazione della base imponibile di cui all’art. 5 D. Lgs. 446/97).

– Se l’IRAP è determinata ai sensi dell’art. 5-bis D. Lgs 446/97 le spese in esame sono indeducibili (per società di persone e ditte individuali in semplificata, e per società di persone e ditte individuali in ordinaria che non hanno esercitato l’opzione per la determinazione della base imponibile col “metodo da bilancio”).

![]()

![]()

L’IVA afferente l’acquisto di beni destinati ad essere ceduti gratuitamente la cui produzione o il cui commercio rientra nell’attività propria dell’impresa, è detraibile indipendentemente dal valore unitario del bene.

La successiva cessione costituisce una operazione imponibile e quindi deve essere assoggettata ad IVA con l’aliquota propria del bene.

La cessione gratuita di campioni di modico valore appositamente contrassegnati, in maniera indelebile e non con un’etichetta, è invece un’operazione esclusa dal campo di applicazione dell’IVA.

Si possono seguire alternativamente, i seguenti comportamenti:

1 – emettere fattura (TD01/TD24), con l’indicazione del valore del bene, della relativa imposta e dell’annotazione che trattasi di “cessione gratuita con rivalsa di IVA” se il cliente paga l’IVA, o “cessione senza rivalsa IVA” (art. 18 comma 3 DPR 633/72) se il cliente non paga l’IVA. Nel caso non si eserciti la rivalsa dell’IVA l’importo della stessa è totalmente indeducibile;

2 – emettere autofattura, per ogni singola cessione o globale mensile, con l’indicazione del valore dei beni, della relativa imposta e dell’annotazione che trattasi di “autofattura per omaggio”(TD27);

3 – annotare, su un apposito registro degli omaggi, preventivamente numerato, l’ammontare globale dei valori delle cessioni gratuite effettuate in ciascun giorno con le relative imposte, distinte per aliquote.

![]()

Il trattamento ai fini IRES/IRPEF per i beni prodotti e/o commercializzati dall’impresa è come quello indicato al punto A) per i beni non prodotti e non commercializzati dall’impresa.

![]()

Il trattamento ai fini IRAP per i beni prodotti e/o commercializzati dall’impresa è come quello indicato al punto A) per i beni non prodotti e non commercializzati dall’impresa.

![]()

Gli omaggi ai dipendenti comportano l’indetraibilità dell’iva sugli acquisti e la successiva cessione gratuita è esclusa da iva.

Il costo dei beni destinati ad omaggio dei dipendenti è compreso fra le prestazioni di lavoro art. 95 TUIR ed è deducibile ai fini IRES/IRPEF.

![]() – Gli omaggi in denaro ai dipendenti concorrono, indipendentemente dall’ammontare, alla formazione del reddito imponibile in capo agli stessi.

– Gli omaggi in denaro ai dipendenti concorrono, indipendentemente dall’ammontare, alla formazione del reddito imponibile in capo agli stessi.

![]() – Per l’anno 2022 gli omaggi in natura ai dipendenti e le somme erogate/rimborsate agli stessi per il pagamento delle utenze domestiche non concorrono alla formazione del reddito degli stessi se di importo annuo inferiore a €. 3.000 (detto importo è stato recentemente aumento con il decreto Aiuti quater).

– Per l’anno 2022 gli omaggi in natura ai dipendenti e le somme erogate/rimborsate agli stessi per il pagamento delle utenze domestiche non concorrono alla formazione del reddito degli stessi se di importo annuo inferiore a €. 3.000 (detto importo è stato recentemente aumento con il decreto Aiuti quater).

![]()

Le spese per cene, feste e ricevimenti organizzati in occasione di ricorrenze aziendali o festività religiose hanno un trattamento fiscale diverso in base ai soggetti che vi partecipano.

![]()

| Il costo è considerato una liberalità a favore dei dipendenti | – IVA INDETRAIBILE |

| – COSTO Ires/Irpef deducibile al 75% nel limite del 5 ‰ dell’ammontare delle spese per prestazioni di lavoro dipendente. |

![]()

| Il costo è considerato una spesa di rappresentanza | – IVA INDETRAIBILE |

| – COSTO Ires/Irpef deducibile al 75% nei limiti proporzionati ai ricavi (1,5%, 0,6% o 0,4%)

|

In entrambi i casi è necessario indicare i nominativi dei partecipanti nella copia di cortesia dei documenti di spesa.